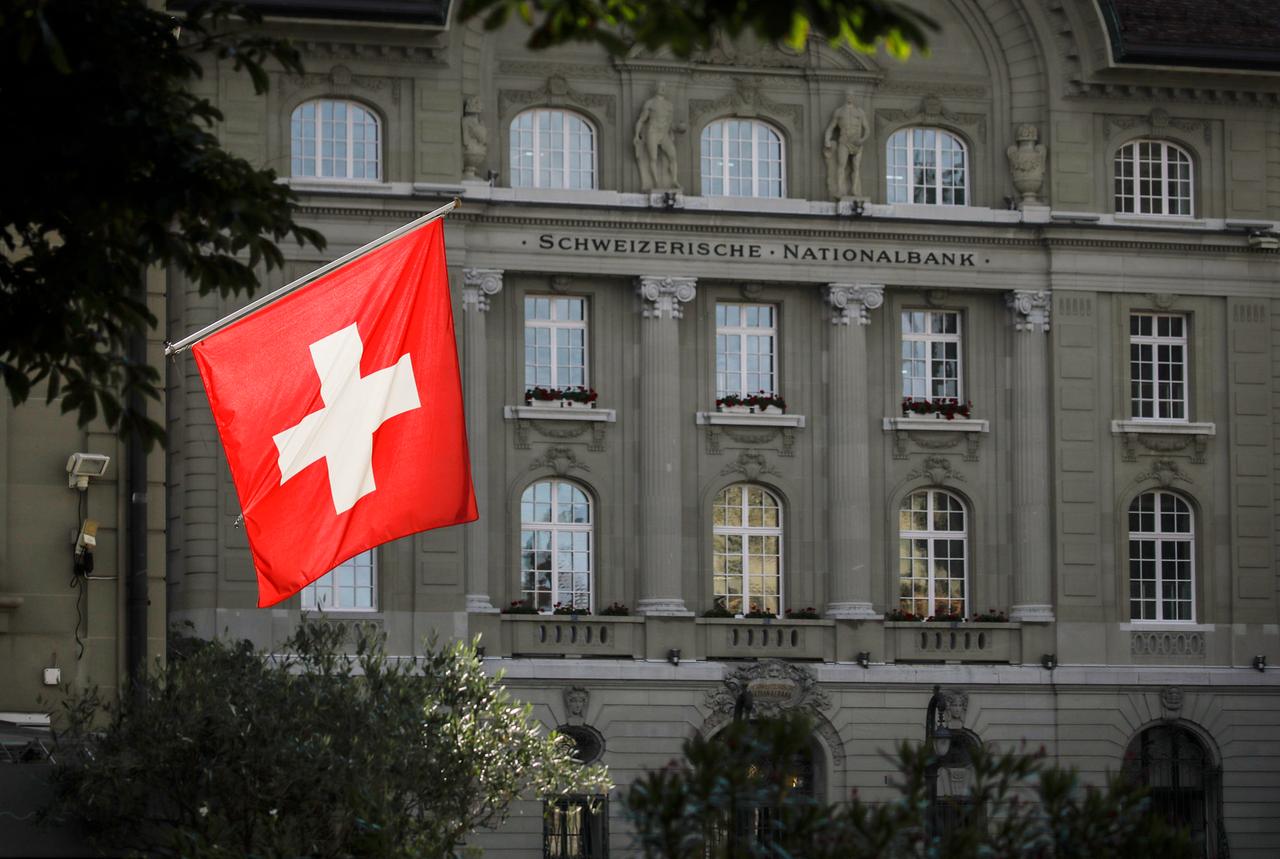

Am 19. März wurde bekannt, dass die Schweizer UBS für drei Milliarden Franken die Credit Suisse übernehmen soll. Die Zentralbank der Schweiz kündigte an, die Übernahme der Credit Suisse durch die UBS mit einer Liquiditätshilfe von bis zu 100 Milliarden Schweizer Franken zu unterstützen. "Mit der Übernahme der Credit Suisse durch die UBS konnte in dieser außerordentlichen Situation eine Lösung zur Sicherung der Finanzstabilität und zum Schutz der Schweizer Volkswirtschaft gefunden werden", erklärte die Schweizerische Nationalbank.

Die Übernahme wurde weltweit von Notenbanken mit Erleichterung aufgenommen. An den Aktienmärkten sorgt die Tatsache, dass eine Großbank mitten in Europa gerettet werden muss, allerdings für Unruhe. So stürzten am Morgen nach der Bekanntgabe der Fusion die Kurse großer Banken an den Börsen in Deutschland, Frankreich und Großbritannien ab.

- Wer oder was ist die Credit Suisse?

- Welche Probleme hat die Credit Suisse?

- Was bedeutet die Fusion von UBS und Credit Suisse?

- Stehen wir vor der nächsten weltweiten Bankenkrise?

- Ist das Geld deutscher Anleger bei der Credit Suisse noch sicher?

- Was ist das Problem mit den AT1-Anleihen der Credit Suisse?

Zuvor war es am 15. März zu spektakulären Kursverlusten der Credit-Suisse-Aktie gekommen. Der neue Großaktionär Saudi National Bank hatte angekündigt, kein frisches Geld einschießen zu können. Das Institut könne aus aufsichtsrechtlichen Gründen nicht mehr als zehn Prozent an der Credit Suisse halten, erklärte Präsident Ammar Al Khudairy. Am Abend desselben Tages sagten die Finanzmarktaufsicht und die Notenbank in der Schweiz bei Bedarf Hilfe zu. Bereits am frühen Morgen des 16. März teilte die Credit Suisse mit, dass sie sich bis zu 50 Milliarden Franken (knapp 51 Milliarden Euro) von der Schweizer Nationalbank leihen will. Diese Ankündigung kam zumindest in dieser Geschwindigkeit überraschend. Noch zwei Tage zuvor hatte die Bank erklärt, man stehe solide da.

Wer oder was ist die Credit Suisse?

Die 1856 gegründete Großbank Credit Suisse galt lange als Pfeiler der starken Schweizer Wirtschaft. Sie hat den Eisenbahnbau des Landes mitfinanziert - und Firmen, die sich zu konjunkturellen Schwergewichten entwickelt haben. Doch seit einigen Jahren ist das nach der UBS zweitgrößte Finanzinstitut der Schweiz in etliche Skandale verstrickt. Der internationale Finanzstabilitätsrat (Financial Stability Board - FSB) führt sie auf seiner Liste der 30 systemrelevanten Banken der Welt, wie auch die US-Häuser Goldman Sachs und JPMorgan Chase, die französischen BNP Paribas oder die Deutsche Bank.

Fehler und Skandale reihen sich bei der Credit Suisse aneinander. So hatte die Bank einem großen Hedgefonds kurz vor der Pleite einen Kredit gewährt. Von der Schweizer Finanzaufsicht wurde ihr vorgeworfen, im Zusammenhang mit der insolventen Greensill-Gruppe ein schlechtes Risikomanagement zu haben. Zudem gab es Vorwürfe über zweifelhafte Konten von Diktatoren und kriminelle Kunden sowie Schlagzeilen wegen einer Spitzelaffäre im Vorstand. Das führte zu Abflüssen der Vermögen von Kunden - allein im vergangenen Jahr: 120 Milliarden Franken.

Welche Probleme hat die Credit Suisse?

Es geht nicht – wie in der Weltfinanzkrise 2008 bei der Bank Lehman Brothers – um ein Problem mit der Bonität. Damals hatte es auf dem Immobilienmarkt viele faule Kredite mit viel zu hohen Bonitätsbewertungen gegeben. Vielmehr gibt es offensichtlich ein Problem mit der Liquidität – etwa wie aktuell bei der Silicon Valley Bank in den USA. Da zogen Kunden Gelder ab und die Bank musste Anleihen mit Verlust verkaufen, um wieder flüssig zu werden.

Da die Credit Suisse innerhalb von Stunden am 16. März eine Rettung in Anspruch nehmen wollte, liegt die Vermutung nah, dass es auch hier ein Liquiditätsproblem gibt. In den folgenden Tagen hatte trotz der Bekanntgabe der Hilfen von der Schweizer Notenbank die Credit Suisse offenbar das Vertrauen von Kunden und Investoren endgültig verloren. Die Schweizer Regierung, die Schweizerische Nationalbank (SNB) und die Eidgenössische Finanzmarktaufsicht (FINMA) sahen die einzige Chance in der Übernahme der angeschlagenen Bank durch den heimischen Konkurrenten UBS.

Die Credit Suisse sei ein Sonderfall, sagte Guido Versondert, Kreditspezialist des privaten Schweizer Analysehauses Independent Credit View, im Deutschlandfunk. „Bei der Credit Suisse war schon immer viel los.“ Sie sei immer eine unternehmerisch denkende Bank gewesen, was häufig auch „unglückliche Konsequenzen“ ausgelöst habe. Hausgemachte Probleme hätten sich über Jahre und Jahrzehnte aufgebaut.

Was bedeutet die Fusion von UBS und Credit Suisse?

Die Übernahme der Credit Suisse durch die UBS ist die bedeutendste Bankenfusion in Europa seit der Finanzkrise vor 15 Jahren. Denn nicht nur die Credit Suisse zählt zu den global systemrelevanten Banken, sondern auch die UBS. Beide Banken waren für sich schon „too big to fail“. Die fusionierte Bank soll laut Angaben der UBS ein Vermögen in Höhe von fünf Billionen US-Dollar verwalten.

Aus zwei großen Banken wird nun also eine riesige Bank, die für das Finanzsystem umso relevanter wird. Darin liegt auch ein Risiko für die Schweiz, weil keine andere Bank die UBS übernehmen und retten könnte – im Zweifel müsste der Schweizer Staat einspringen. Allerdings gilt die UBS als weniger risikofreundlich sowie konservativer. Diese Philosophie soll nun auch der Credit Suisse auferlegt werden, um mehr Stabilität zu erreichen.

Stehen wir vor der nächsten weltweiten Bankenkrise?

Mit der Übernahme der Credit Suisse durch die UBS soll verhindert werden, dass durch das Aus einer systemrelevanten Bank eine Panik entsteht, die auf andere Banken und Finanzplätze weltweit überspringt. Ob es gelingt, eine weltweite Bankenkrise zu verhindern, ist aber kaum abzuschätzen.

Nach Einschätzung des DIW-Präsidenten Marcel Fratzscher kann nicht ausgeschlossen werden, dass sich die Krise um die Credit Suisse und die Pleite der kalifornischen Silicon Valley Bank negativ auf die deutsche Wirtschaft auswirken. "Finanzkrisen sind per Definition kaum vorhersehbar", betonte er am 20. März gegenüber Reuters. Das liegt auch dran, dass solche Krisen mit Vertrauen von Kunden und Investoren verknüpft sind. Wenn es zum Beispiel zu einem sogenannten Bank Run kommt, also wenn viele Menschen ihr Geld von einer Bank abziehen wollen, dann gerät eine Bank in Schieflage – auch unabhängig davon, wie solide sie aufgestellt ist.

„Das deutsche Finanzsystem ist stabil“, betonte hingegen am 20. März eine Sprecherin des Bundesfinanzministerium. Das Ministerium begrüße die Übernahme durch UBS, da diese dazu diene, geordnete Marktkonditionen wiederherzustellen und Finanzstabilität zu gewährleisten, so die Sprecherin.

Anders als bei der letzten weltweiten Bankenkrise 2008 gibt es derzeit beruhigende Signale, weil die Notenbanken bei strauchelnden Banken zügig handeln – wie die Schweizer Notenbank bei der Credit Suisse. Auch sind Banken solider als 2008 aufgestellt. Sie müssen mehr Eigenkapital für den Notfall zurückhalten und insgesamt nach strengeren Regeln agieren. Der SPD-Finanzexperte Michael Schrodi schätzt die Gefahr von Dominoeffekten im Finanzsektor als gering ein. Bei der Credit Suisse sowie der Silicon Valley Bank handele es sich um "zwei Sonderfälle".

Ist das Geld deutscher Anleger bei der Credit Suisse noch sicher?

„Es gibt im Moment keine allgemeine Bankenkrise und wir sehen auch nicht, dass die auf Deutschland zukommt“, sagt Ulrike Sosalla, stellvertretende Chefredakteurin der Zeitschrift „Finanztest“. Die Zentralbanken und die Regierungen hätten die bisherigen Turbulenzen gut abgefedert. „Und alle Beteiligten wissen auch, dass dadurch, dass die Zentralbanken im Moment die Zinsen erhöhen, Banken, die ohnehin geschwächt sind, Probleme bekommen können.“ Darauf sei man vorbereitet und könne reagieren. Deswegen bestehe nicht die Gefahr, dass „mehrere Banken gleichzeitig pleitegehen“, so Sosalla.

Es könne passieren, dass kleinere Banken in Schwierigkeiten geraten – wie es gerade passiert. Aber da sehe es in Deutschland gut aus, denn die Einlagensicherung hierzulande sei „ausgezeichnet aufgestellt“. Die grundlegende Einlagensicherung sichere 100.000 Euro pro Person ab. Hinzu kämen Sicherungssysteme der Banken. Bei den Sparkassen seien Einlagen beispielsweise unbegrenzt abgesichert. Auch die Schweiz sei laut Experten finanzstark genug, so Sosalla, selbst eine größere Bankenpleite abzufedern. Man gehe davon aus, dass die Einlagensicherung durch den Schweizer Staat gewährleistet sei.

Was ist das Problem mit den AT1-Anleihen der Credit Suisse?

Additional-Tier-1-Anleihen (kurz: AT1-Anleihen) sind hochriskante und deshalb vergleichsweise hoch verzinste Wertpapiere. Normalerweise ist eine Anleihe mit dem Versprechen verbunden, dass der Käufer der Anleihe zu einem Zeitpunkt X deren Wert zurück erhält. Bei den AT1-Anleihen ist dieses Versprechen allerdings mit einer Einschränkung verbunden: Im Falle einer Krise sind sie nichts mehr wert. So ist es im aktuellen Fall der Credit Suisse gekommen. Die Eidgenössische Finanzmarktaufsicht (FINMA) hat verfügt, dass von der Credit Suisse ausgegebene AT1-Anleihen im Zuge der Übernahme durch die UBS abgeschrieben werden. Die Papiere im Wert von mehr als 16 Milliarden Euro sind so auf einen Schlag wertlos geworden.

Entstanden sind AT1-Anleihen nach der Finanzkrise 2008. Die Idee: Im Krisenfall würden Banken die AT1-Anleihen einfacher abschreiben können. Die Anleihen waren attraktiv für Regulierer, weil sie im Zweifel den Banken mehr Eigenkapital einräumten. Sie waren außerdem attraktiv für Banken, denn sie konnten mit Rückendeckung von Regulierern Anleihen ausgeben, die im Krisenfall einfach aufzulösen waren. Für Fonds und andere institutionelle Investoren hingegen waren die Anleihen eine attraktive Möglichkeit, sich in der Niedrigzinsphase höhere Zinsen zu sichern.

Trotzdem sind gerade Fonds und andere große Investoren nun unzufrieden. Denn sie gehen bei dem Deal zwischen Credit Suisse und UBS sprichwörtlich leer aus. Während die Schweizer Behörden wohl hoffen, dass nun wieder Ruhe einkehrt, sind die weiteren Folgen für den etwa 250 Milliarden Euro schweren europäischen Markt für Additional-Tier-1-Anleihen schwer abzusehen.

Quelle: Klemens Kindermann, Bianca von der Au, Sandra Pfister, Benjamin Hammer, Marcus Wolf, Kathrin Hondl, Reuters, AFP, dpa, tei, cp