Im Süden von Berlin-Neukölln steht ein herrschaftliches Haus an einer viel befahrenen Straße. Durch die Hecke kann man in den Garten blicken, die Einfahrt säumen Statuen aus Stein, das Tor steht offen. Christoph Trautvetter vom Netzwerk Steuergerechtigkeit hat diesen Treffpunkt vorgeschlagen, um über Geldwäsche zu sprechen:

„Wir sind jetzt hier ungefähr dreißig Minuten entfernt vom Zentrum von Berlin, stehen hier vor einem Haus, das symbolisch steht für einen Neuaufbruch in der Polizeiarbeit, im Fokus bei Polizeiarbeit und bei der Geldwäschebekämpfung, das da oft als Symbol auch herhalten muss für die neuen Bemühungen, schmutziges Geld in Berlin und Deutschland generell stärker zu verfolgen.“

Dieses Haus wurde 2018 von der Berliner Staatsanwaltschaft beschlagnahmt, zusammen mit mehr als 70 anderen Immobilien. Das Geld, mit dem diese Immobilie bezahlt wurde, etwa 225.000 Euro, soll aus kriminellen Geschäften stammen. Der 19-jährige Käufer, der kein nennenswertes Einkommen hatte, aber auf dessen Konto der Kaufpreis in mehreren Tranchen einging, habe das Haus lediglich als Strohmann erworben. So sollte laut Behörden schmutziges Geld unbemerkt in den legalen Finanzkreislauf fließen. Auf die Geldwäsche stießen die Ermittler eher zufällig:

„Es ging ja anscheinend auch tatsächlich um einen Mord und im Rahmen dieser Ermittlungen wurden Telefone abgehört, wurden Durchsuchungen durchgeführt. Und bei einem dieser Telefonate ging es eben auch um diese Immobilie und um eine Diskussion, dass der Sohn diese Immobilie als Strohmann für den Vater, der im Fokus der Ermittlungen stand, hier kaufen soll.“

Hohes Geldwäscherisiko im Immobiliensektor

Die Nationale Risikoanalyse des Bundesfinanzministeriums aus dem Jahr 2019 kommt zu dem Ergebnis, dass der Immobiliensektor in Deutschland neben anderen Bereichen ein hohes Geldwäscherisiko aufweist. Bei dem Haus in Süd-Neukölln handele es sich lediglich um die Spitze des Eisbergs, sagt Trautvetter:

„Wir reden hier über quasi den lokalen Mittelstand der Geldwäsche und der Kriminalität und noch nicht über die multinationalen Unternehmen, die es genauso gibt, die aber dann eben den Finanzmarkt für ihre Geldwäsche vor allen Dingen verwenden über Rechnungen, Scheinrechnungen, über Kontentransfers, über anonyme Konten in der Karibik oder in Liechtenstein.“

Deutschland gilt als Geldwäscheparadies. Laut einer Schätzung der Universität Utrecht aus dem Jahr 2013 geht es um jährlich 100 Milliarden Euro: Das sind zum Beispiel Profite aus dem internationalen Menschen- und Drogenhandel, aber auch aus der Hinterziehung von Steuern.

„Mächtige Player der organisierten Kriminalität“

Zum Paradies machen Deutschland gleich mehrere Faktoren. Deutschland gilt aufgrund der herrschenden Rechtssicherheit als attraktiver Investitionsstandort. Im Fall des Immobilienmarktes kommt das Versprechen auf Wertsteigerungen hinzu. Zugleich aber gilt der Finanzsektor als intransparent und biete zu viele Möglichkeiten, illegales Geld zu verschieben. Im Schattenfinanzindex des Tax Justice Networks aus dem Jahr 2020 liegt Deutschland auf Platz 14, noch vor Panama. Geldwäsche leiste der organisierten Kriminalität in Deutschland Vorschub, sagt Benjamin Vogel. Er leitet am Max-Planck-Institut zur Erforschung von Kriminalität, Sicherheit und Recht eine Forschungsgruppe zu illegalen Finanzflüssen:

„Wenn man davon ausgeht, und die Erkenntnis liegt zweifelsfrei vor, dass wir sehr, sehr mächtige Player der organisierten Kriminalität in Deutschland haben aus dem Ausland, die hier tätig sind, dann muss man schlicht und einfach sagen: Ja, also erst einmal diese Akteure sind hier, und sie haben immer, immer in den Ländern, in denen sie aktiv waren, die Strategie gefahren es nicht nur bei Investitionen zu belassen, sondern durchaus dann zwangsläufig früher oder später ihre gesellschaftliche Macht aufzubauen.“

Türsteher-Funktion der Privatwirtschaft

Um Geldwäsche zu verhindern, sollen in Deutschland im Verdachtsfall verschiedene staatliche und private Akteure zusammenarbeiten. An vorderster Front stehen Banken, Immobilienmaklerinnen und Notare, erklärt Christoph Trautvetter:

„Also Privatisierung heißt ja, dass wir der Privatwirtschaft eine Türsteher-Funktion zuweisen. Ja, wir sagen, Notare, Banken, Anwälte, die sorgen dafür, dass dieses schmutzige Geld nicht in den legalen Wirtschaftskreislauf reinkommt, weil sie ihre Kunden kennen und bei ihren Kunden genau nachfragen, wer das ist und eben da dafür sorgen, dass das schmutzige Geld gar nicht erst durch die Tür reinkommt.“

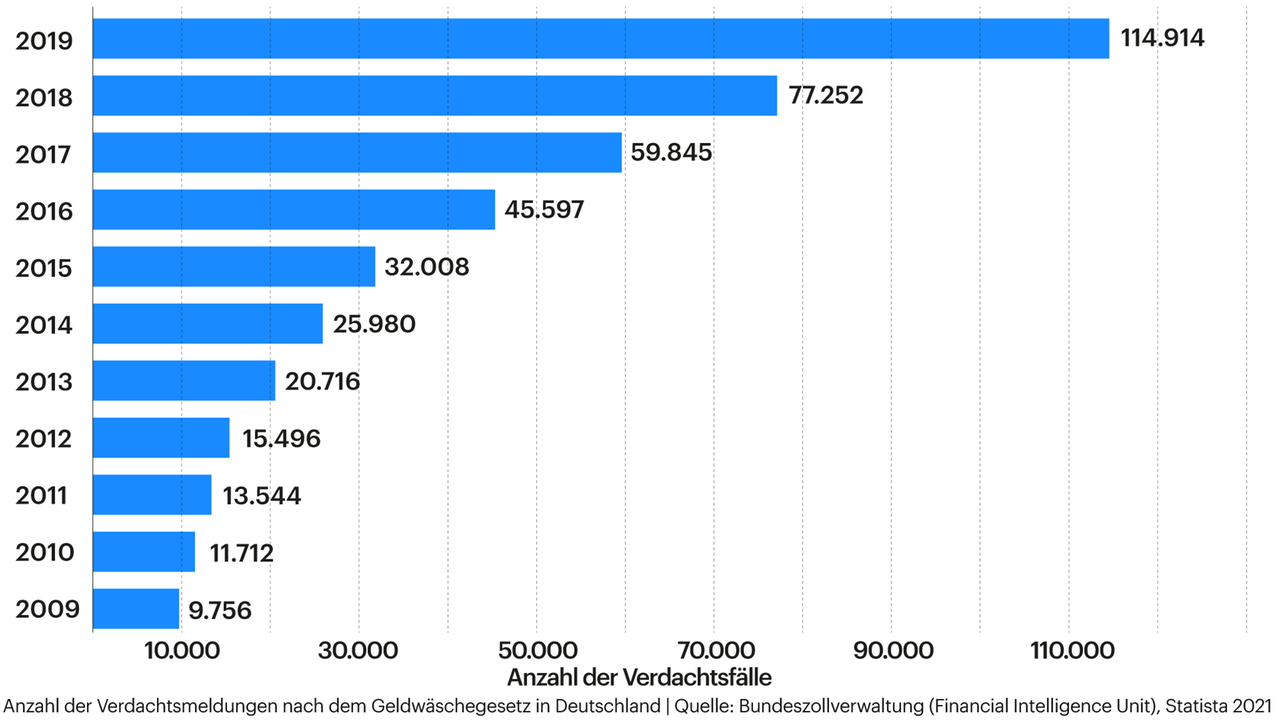

Haben diese Türsteher einen Verdacht auf Geldwäsche, müssen sie eine so genannte Verdachtsmeldung erstellen und an die Financial Intelligence Unit beim Zoll, kurz FIU, schicken. Sie soll diese Meldungen auswerten und gegebenenfalls an die Strafverfolgungsbehörden weiterleiten. Um sicherzugehen, dass Banken, Anwältinnen und Notare verdächtige Zahlungen melden, werden sie von staatlichen Stellen beaufsichtigt. Im Nicht-Finanzsektor, zum Beispiel bei Immobilienkäufen, sind dafür mehr als 300 Behörden auf Bezirks- und Landesebene zuständig. Bei Kreditinstituten ist die Bundesanstalt für Finanzdienstleistungen zuständig.

Aufsicht über Immobilienmakler und Notare nicht ausreichend

Wie effektiv dieses System in Deutschland funktioniert, das prüft aktuell die Financial Action Task Force, eine internationale Organisation, die die Einhaltung von Standards beim Kampf gegen Geldwäsche und Terrorismusfinanzierung überprüft. Bei der letzten Prüfung im Jahr 2010 war Deutschland durchgefallen. Die Prüferinnen und Prüfer kritisierten damals unter anderem, dass die Aufsicht über Immobilienmakler und Notarinnen nicht ausreiche und dass Polizei und Staatsanwaltschaft Geldwäsche nur im Zusammenhang mit bestimmten kriminellen Vortaten verfolgen könnten. Von 49 Kriterien erfüllte Deutschland gerade einmal 29. Seitdem betont das Bundesfinanzministerium, dass die Prävention von Geldwäsche größte Bedeutung habe, wie zuletzt Bundesfinanzminister Olaf Scholz auf der Ministeriums-Website:

„Deshalb haben wir zum Beispiel die Geldwäscherichtlinie, die überall in Europa gilt, in Deutschland besonders strikt umgesetzt. Es gibt jetzt sehr scharfe Meldevorschriften. Und selbstverständlich haben wir dafür gesorgt, dass die zuständigen Behörden mit mehr Personal und Befugnissen ausgestattet werden, insbesondere die Financial Intelligence Unit, eine Einheit beim Zoll, die sich mit der Bekämpfung von Geldwäsche zum Beispiel beschäftigt.“

Gesetzesänderungen auf verschiedenen Ebenen

Seit der letzten Überprüfung durch die FATF, der Financial Action Task Force, die die internationalen Standards bei der Geldwäschebekämpfung setzt, gab es eine Reihe von Gesetzesänderungen, und zwar auf verschiedenen Ebenen. So wurde 2017 ein Transparenzregister eingeführt, dass es den Meldepflichtigen aus der Privatwirtschaft und den Strafverfolgungsbehörden erleichtern soll, die so genannten wirtschaftlich Berechtigten zu identifizieren, also diejenigen, die von einer Investition profitieren. Im gleichen Jahr wurde beim Zoll die Anti-Geldwäsche-Einheit FIU gegründet. Bis 2024 soll sie auf 719 statt der aktuell 475 Mitarbeiterinnen und Mitarbeiter anwachsen. Und seit Ende 2020 setzt die FIU auch Künstliche Intelligenz ein, um Geldwäscherisiken zu analysieren, wie die Behörde mitteilt.

Dazu wurde der Strafrechtsrahmen erweitert. Als Vortat für Geldwäsche gelten mittlerweile alle Straftaten und nicht mehr nur solche, die der organisierten Kriminalität zugerechnet werden. Und seit Oktober 2020 müssen Notarinnen und Notare zum Beispiel jedes Mal eine Verdachtsmeldung erstellen, wenn jemand eine Immobilie in bar bezahlt. Um zu überprüfen, ob diese Verdachtsmeldungen auch wirklich erstellt werden, hat der Berliner Justizsenat eine Taskforce Geldwäsche gegründet. Sabine Bünning ist Richterin am Berliner Landgericht und leitet die Taskforce. 72 Prüfungen haben sie und ihre zwei Kolleg*innen bislang durchgeführt:

„Es werden dann Urkunden und Akten gezogen, und es werden ungefähr zehn bis 20 Vorgänge durchgeprüft, und bei diesen Vorgängen sind Sachverhalte festgestellt worden, die zu 46 Meldungen geführt haben. Das heißt, es gab Fälle, wo Urkundsbeteiligte möglicherweise Geldwäsche betrieben haben oder betreiben könnten.“

„Es tut sich viel“

Im Jahr zuvor hatten Notarinnen und Notare in ganz Deutschland trotz des hohen Geldwäscherisikos auf dem Immobilienmarkt lediglich acht Verdachtsmeldungen an die FIU abgegeben. Den sprunghaften Anstieg der Zahlen allein in Berlin erklärt sich Bünning durch die neuen gesetzlichen Vorschriften:

„Da sind die Notare schon gehalten, bis in die Tiefe zu gehen. Der wirtschaftlich Berechtigte muss festgestellt werden. Es gibt inzwischen auch ein Beurkundungsverbot, wenn ich das nicht kann. Wenn mir da also nicht die Eigentums- und Kontrollstruktur vorgelegt wird und ich die nicht nachvollziehen kann, dann darf ich im Immobilienbereich nicht mehr beurkunden, auch das sieht seit Anfang letzten Jahres das Geldwäschegesetz vor. Also wir sind durchaus weiter. Die Entwicklung im Geldwäschebereich, in der Gesetzgebung, das merkt man auch, die hat viel an Dynamik. 2017 ganz umfangreiche Änderungen, Anfang 2020 wieder, dann die Geldwäsche Meldeverordnung im Herbst letzten Jahres. Also da tut sich viel.“

EU-Vertragsverletzungsverfahren gegen Deutschland

Doch diese Verbesserungen gehen vielen nicht weit genug. Die EU-Kommission hat im Februar ein Vertragsverletzungsverfahren gegen Deutschland eingeleitet, weil die vierte Geldwäsche-Richtlinie aus dem Jahr 2017 nicht umgesetzt wurde. Die Kritik richtet sich insbesondere gegen die FIU, die Einheit beim Zoll, weil diese sich nicht ausreichend mit anderen Anti-Geldwäsche-Einheiten in Europa austausche. Christoph Trautvetter vom Netzwerk Steuergerechtigkeit erkennt Deutschlands Bemühungen im Kampf gegen die Geldwäsche durchaus an. Er macht sich jedoch keine Hoffnungen auf ein besseres Zeugnis, bei der nächsten anstehenden Überprüfung der Financial Action Task Force, FATF:

„Rein theoretisch müsste Deutschland bei der anstehenden Prüfung durchfallen. Alles das, was die FATF 2010 kritisiert hat, hat Deutschland eins zu eins in Gesetze umgesetzt. Also alles, was im rechtlichen Rahmen beanstandet wurde, ist mittlerweile geändert. Und Deutschland wird also die rechtlichen Ansprüche ohne Weiteres erfüllen. Aber die FATF hat in den letzten Jahren auch angefangen, sich die Effektivität sehr viel genauer anzugucken. Und da steht Deutschland da, wo sie mit den Gesetzen teilweise 2010 standen, nämlich ganz am Anfang.“

Mehr als 30 Banken in Intensivbetreuung

Lisa Paus, Grünen-Politikerin im Bundestag, kritisiert, dass die Aufsicht über die Banken nicht streng genug sei. Dafür ist die Bundesanstalt für Finanzdienstleistungen, kurz Bafin, zuständig.

„Also bisher ist es so, dass die BaFin eigentlich nur mit einer Checkliste in die Banken und Finanzinstitute reingeht und abhakt: Habt ihr einen Geldwäschebeauftragten? Habt ihr eine entsprechende Software, die funktioniert auch in der Korrespondenz mit der FIU, damit so der Standard erfüllt ist? Sie gucken sich nicht Einzelfälle an. Sie machen keine Stichproben oder anderes, um tatsächlich zu überprüfen, inwieweit diese formalen Geldwäschepräventions-Mechanismen auch greifen in der Praxis.“

Mehr als 30 Banken, die ein erhöhtes Geldwäscherisiko aufweisen oder signifikante Defizite im Bereich der Geldwäscheprävention zeigten, seien aktuell in so genannter Intensivbetreuung, teilt die Bafin mit. Dazu gehörten unter anderem Vor-Ort-Prüfungen. Die Behörde spricht von einem „Erfolgsmodell“.

Der Fall Wirecard

Im Fall Wirecard habe das System der Verdachtsmeldungen und der Aufsicht darüber zuletzt vollständig versagt, sagt Paus, die Mitglied im Wirecard-Untersuchungsausschusses des Bundestags ist. Seit rund zehn Jahren habe es Hinweise darauf gegeben, dass die konzerneigene Wirecard Bank für Geldwäsche genutzt werde. Letztlich sei nicht einmal klar gewesen, wer überhaupt für die Aufsicht zuständig war:

„Der Fall Wirecard zeigt das noch einmal sehr exemplarisch. Wenn damals die Anwälte von Wirecard sich nicht an die niederbayerische Behörde gewandt hätten, die für Geldwäsche zuständig ist, dann wäre die niederbayerische Behörde niemals auf die Idee gekommen, sich an Wirecard zu wenden und sie zu beaufsichtigen.“

Stattdessen hätten sich die Bezirksregierung und die Bafin die Verantwortung hin und her geschoben, erklärt Matthias Hauer. Er ist CDU-Bundestagsabgeordneter und ebenfalls Mitglied des Untersuchungsausschusses:

„Sowohl die Bezirksregierung Niederbayern als auch die BaFin haben dazu ihre eigene Unzuständigkeit festgestellt. Der Gesamtkonzern Wirecard unterlag damit überhaupt keiner Geldwäscheaufsicht. Und natürlich gehört eine Geldwäscheaufsicht über einen Dax-Konzern mit 58 Tochtergesellschaften mit Auslandsbezug nicht in die Zuständigkeit einer Bezirksregierung, sondern auf Bundesebene.“

Ermittlern sind häufig die Hände gebunden

Tatsächlich lagen der Financial Intelligence Unit des deutschen Zolls schon vor Bekanntwerden des Wirecard-Skandals im Juni 2020 bereits 31 Verdachtsmeldungen wegen Geldwäsche im Zusammenhang mit Wirecard vor. Danach stieg die Zahl auf 143. Insgesamt 132 dieser Meldungen hat die Einheit mittlerweile an das bayerische LKA weitergeleitet. Doch den Ermittlerinnen und Ermittlern sind bei der Bekämpfung der Geldwäsche häufig die Hände gebunden, weil sie nachweisen müssen, dass das Geld aus kriminellen Quellen stammt.

Internationale Finanztransaktionen zwischen Firmengeflechten mit Sitz in Steueroasen sind für deutsche Ermittler und Ermittlerinnen sehr schwer aufzudecken. Internationale Kooperationen zwischen den Strafverfolgungsbehörden dauern oft zu lange, um dem kriminellen Geld hinterher zu kommen. In manchen Gebieten kooperieren die Behörden gar nicht oder nur sehr eingeschränkt. Häufig fehlten den Ermittelnden grundlegende Informationen, zum Beispiel, wem eine Immobilie gehört, sagt Christoph Trautvetter:

„Wir haben das für Berlin einmal ganz grob geschätzt, eine nicht ganz zufällige Stichprobe genommen. Wir haben uns 400 Unternehmen angeguckt, die hier in Berlin Immobilien besitzen, und die über mehrere Monate lang in allen verfügbaren Datenbanken recherchiert, also das, was auch die Polizei zur Verfügung hat im Prinzip, und haben gesehen, dass ein Viertel dieser Unternehmen am Ende anonym bleibt und nicht nachvollzogen werden kann, und dass also ungefähr jedes zehnte Haus in Berlin, jede zehnte Wohnung einem anonymen Eigentümer gehört, bei dem die Strafverfolgungsbehörden in Deutschland im Prinzip keine Möglichkeit haben, überhaupt nachzufragen, nachzugucken, zu kontrollieren, wo das Geld herkommt.“

„Transparenzregister ist nichts anderes als eine Datenmüllhalde“

Abhilfe schaffen sollte das so genannte Transparenzregister. Es wurde 2017 eingeführt, doch die Informationen darin waren nicht ansatzweise ausreichend, sagt Lisa Paus von den Grünen:

„Derzeit ist das Transparenzregister nichts anderes als eine Datenmüllhalde. Keiner kann es vernünftig benutzen. Die Angaben sind falsch, es wird nicht vernünftig kontrolliert. Es erfüllt seinen Zweck überhaupt nicht. So, jetzt gibt es eine Gesetzesänderung. Das ist auch erst einmal gut. Dieses Transparenzregister soll jetzt ein Vollregister werden. Und es gibt auch höhere Anforderungen, aber vollständig wird es erst sein im Jahr 2023.“

Wie der Jurist Vogel fordert auch Finanzexperte Trautvetter, dass die Geldwäschebekämpfung am anderen Ende der Kette ansetzen müsste:

„Wir fangen nicht bei dem Straßenhändler an und schaffen es nie, uns bis nach oben zu arbeiten – so wie das ja bei der Polizei leider immer der Fall ist oder sehr häufig der Fall ist –, sondern wir versuchen es andersrum und fangen beim Ergebnis der Straftat bei den großen Geldsummen, Geldströmen an und gucken von da und kommen vielleicht von da auf Hintermänner, auf Strukturen, die wir sonst nie entdeckt hätten.“

„Geldesel“

Denn was den Ermittler*innen tatsächlich häufig ins Netz geht, sind die kleinen Fische. In der Sprache der Geldwäsche heißen sie Finanzagenten oder „Geldesel“. Dabei stellen Menschen ihre Konten für große Transaktionen zur Verfügung und bekommen dafür eine Provision. Dass sie dabei die Spur kriminellen Geldes verschleiern, wissen sie häufig nicht einmal. Shana Krishnan, die Deutschland im Auftrag der FATF prüft, weist in einer Online-Diskussion darauf hin, dass die Corona-Pandemie die Gefahr für diese Form von Geldwäsche vergrößert habe:

„Es besteht auch das Risiko, dass Kriminelle Bankkonten von Individuen oder Firmen nutzen, weil gerade viele Menschen ihr Einkommen verloren haben und sie so anfälliger dafür sind, als Geldesel für kriminelle Organisationen angeworben zu werden. Für einen Teil des Profits schleusen sie dann ihr Geld durch diese Konten. Darauf haben wir zuletzt versucht aufmerksam zu machen.“

Bargeldobergrenze von 10.000 Euro

Dass Deutschland nicht nachlässt im Kampf gegen Geldwäsche, dafür dürfte die EU-Kommission sorgen. Finanzmarktkommissarin Mairead McGuinnes hat angekündigt, im Juli eine Gesetzesinitiative vorzulegen. Unter anderem soll eine europäische Geldwäschebehörde gegründet werden, die die Aufsicht über bestimmte Banken übernehmen könnte. Das Bundesfinanzministerium unterstützt diesen Vorschlag.

Wesentlich zurückhaltender sind Regierung und Opposition in Deutschland bei dem Vorschlag der Kommissarin, eine strikte Bargeldobergrenze bei 10.000 Euro einzuführen. Bis zur Umsetzung der nächsten Richtlinie aus Brüssel dürfte Deutschland auch ein Zeugnis von der Financial Action Task Force erhalten haben. Das Finanzministerium rechnet damit zwischen 2023 und 2025.