Mit Schulden assoziieren viele Menschen Bedrängnis und Druck, Not und Scheitern. Wer zu viele Schulden hat, der lebt nicht redlich: Gerade in konservativen Gegenden ist diese Haltung noch oft anzutreffen. Geld? Das will verdient sein. Der Schuldner steht in der Schuld von jemand anderem.

Warum gibt es diesen moralischen Blick auf Menschen, die Schulden haben? Warum denken wir nicht eher an ihre wirtschaftsbelebende Funktion, wenn wir über Schulden sprechen? Und ab wann ist man überschuldet? Fragen und Antworten zu einem Thema, das aus moralischer Perspektive vollkommen anders erscheint als aus ökonomischer oder ethnologischer.

Wie überschuldet sind die Deutschen?

Das aussagekräftigste Zahlenwerk zu dieser Frage ist der jährlich publizierte Schuldenatlas der Auskunftei Creditreform. Der Studie für das Jahr 2023 zufolge stieg die Anzahl der überschuldeten Bundesbürger im vergangenen Jahr wieder leicht, und zwar auf rund 5,9 Millionen.

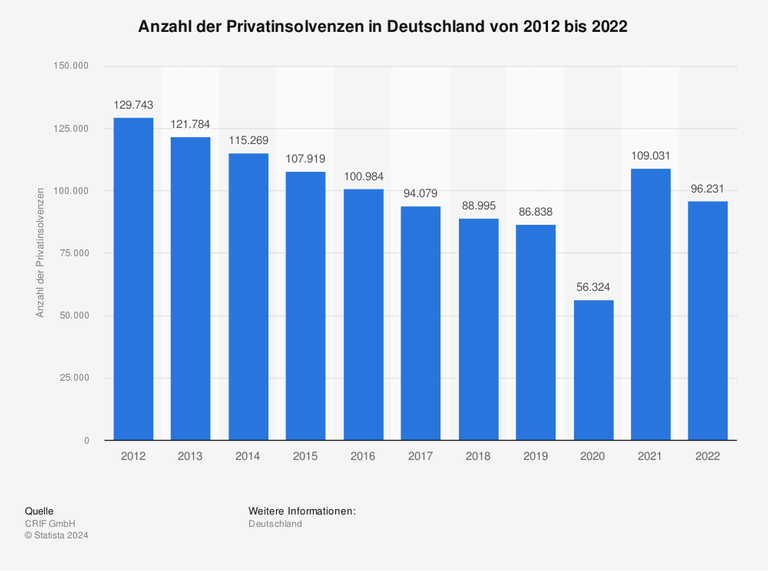

In den Jahren zuvor war die Anzahl der Betroffenen immer weiter gesunken – 2019 lag sie noch bei 6,92 Millionen. In Coronazeiten wurden die Deutschen sparsamer und gerieten auch deshalb seltener in die Schuldenfalle, weil es weniger Möglichkeiten zum Geldausgeben gab.

Inzwischen sieht die Lage wieder anders aus: Die konjunkturellen Aussichten sind mäßig, die Arbeitslosenzahlen gestiegen und die Zinsen höher. Hinzu kommt, dass die Lebenshaltungskosten weiterhin hoch sind.

Nach Angaben des Statistischen Bundesamtes haben Menschen, die zu einer Schuldnerberatung gehen, im Schnitt knapp 31.000 Euro Schulden. Laut dem Schuldenatlas sind deutlich mehr Männer als Frauen überschuldet. Die sogenannte Überschuldungsquote ist von Bundesland zu Bundesland verschieden: Am niedrigsten ist sie in Bayern (rund 5,9 Prozent in 2023), am höchsten im Bremen (12 Prozent).

Was sind die Gründe für private Schulden?

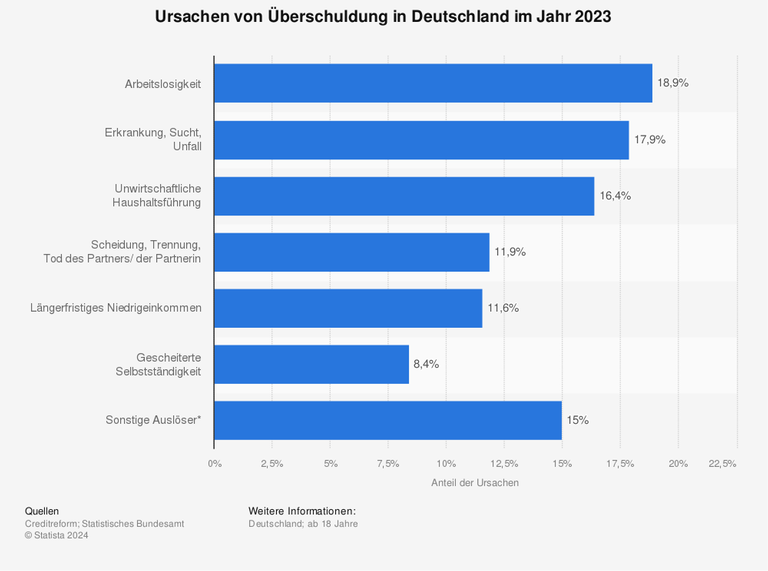

Beim Blick in den Schuldenatlas wird klar, dass es jene Menschen, die nicht mit Geld umgehen können und fahrlässig mehr ausgeben, als sie eigentlich haben, zwar gibt – dass das aber längst nicht die wichtigste Ursache für zu viele Schulden ist. Gründe für Überschuldung sind vor allem Arbeitslosigkeit (18,9 Prozent), gefolgt von Krankheiten und Unfällen (17,9 Prozent).

Erst an dritter Stelle kommt die sogenannte „unwirtschaftliche Haushaltsführung“ mit 16,4 Prozent, das ist ungefähr jeder sechste Fall. Weitere Ursachen sind Scheidung, Trennung oder der Tod des Partners (11,9 Prozent), ein längerfristiges Niedrigeinkommen (11,6 Prozent) oder eine gescheiterte Selbstständigkeit (8,4 Prozent). Die meisten überschuldeten Menschen – so lassen sich die Zahlen interpretieren – sind für ihre prekäre Situation nicht hauptverantwortlich.

Wozu dienen Schulden?

Das Schuldenmachen ist integraler Bestandteil unseres Wirtschaftssystems. Konsum ist ein Wachstumstreiber – und deswegen ausdrücklich erwünscht, besonders in Zeiten, in denen die Wirtschaft lahmt. Wer sein Auto über Kredite finanziert, hilft aus der gesamtwirtschaftlichen Perspektive auch der Automobilindustrie.

Der Markt für Kredite ist riesig: Zum Ende des Jahres 2021 belief sich die Summe der an Privatpersonen vergebenen Kredite in Deutschland auf rund 1,43 Billionen Euro. Das Ausfallrisiko liegt für die Banken bei unter zwei Prozent, soll heißen: Fast alle Kredite werden bis zum letzten Cent bedient.

Kredit ist nicht gleich Kredit

Aus individueller Perspektive führen Schulden den Konsumenten schneller an sein Ziel. Schulden können dabei nachhaltig sein oder auch nur der schnellen Befriedigung materieller Bedürfnisse dienen: Ein Kredit für den Erwerb einer Immobilie ist etwas anderes als geliehenes Geld, das in einen Urlaub investiert wird, den man sich eigentlich nicht leisten kann.

Historisch hat sich das individuelle Schuldenmachen stark verändert. Schulden wurden schon immer gemacht, sagt der Soziologe Aaron Sahr vom Hamburger Institut für Sozialforschung. Früher half man sich gegenseitig mit Geld, mit Arbeits- oder mit Sachleistungen im Dorf oder der Berufsgemeinschaft: beim Hausbau oder beim Ankauf von Ländereien.

Die Finanzindustrie will Schuldner

Heute gibt es hingegen ein „kommerzialisiertes System“ mit Banken, Kreditkartenfirmen, Dispokrediten und hochkomplexen, ellenlangen Verträgen: Die Finanzindustrie verdient viel Geld mit Schulden. Sie will, dass die Leute Schulden machen – und hat schon so manch unvorsichtigen Konsumenten einen Kredit zu viel gewährt. Endstation ist dann oft die Schuldnerberatung.

Wie ist das Verhältnis vom Schuldner zum Kreditgeber?

Seit 1999 ist es in Deutschland möglich, Privatinsolvenz anzumelden. In der Insolvenzordnung heißt es: „Dem redlichen Schuldner wird Gelegenheit gegeben, sich von seinen restlichen Verbindlichkeiten zu befreien.“

Redlich muss er also sein, der Schuldner, wenn er eine zweite Chance will. Schulden und Schuld – enger könnten zwei Begriffe kaum beieinander liegen.

Darauf verweist auch die Innsbrucker Ethnologin Silke Meyer. Jede Gabe habe eine bindende Kraft, betont sie – denn ihr wohne ein Teil des Gebers oder der Geberin inne.

Wechselseitigkeit in den sozialen Beziehungen

„Auf Schulden übertragen bedeutet das, dass ich mit der Annahme von Geld auch einen Teil des Gläubigers annehme“, sagt Meyer. Doch wenn sich beide gar nicht mehr kennen – wie zum Beispiel bei schnellen Online-Krediten – fehle die Wechselseitigkeit in den sozialen Beziehungen: „Und die Verbindlichkeit in der Rückzahlung ist sehr viel geringer.“

Meyer hat für ein Buch ausführlich mit Schuldnern gesprochen – und auch über den „moralischen Unterton“ der Insolvenzordnung. Der Schuldner müsse nach dieser Verantwortung übernehmen und Wohlverhalten über einen langen Zeitraum an den Tag legen. Insgesamt stecke in dem Gesetz eine „sehr disziplinierende und pädagogische Absicht“, sagt die Ethnologin.

Dazu passt, dass Schulden hierzulande immer noch sehr „schambesetzt“ sind, wie Meyer ausführt: „Viele Schuldnerinnen und Schuldner betreiben einen hohen Aufwand, um ihre Verschuldung geheim zu halten.“ Und deuten ihre Verschuldung für sich selbst und andere um. Der nicht stattfindende Urlaubsflug wird nicht mit Geldproblemen, sondern mit freiwilligem Verzicht erklärt: Urlaub zu Hause ist ohnehin ökologischer.

Schulden: Ich bin selbst schuld

Menschen blickten heute sehr viel weniger auf die äußeren Gründe für ihre Verschuldung als noch vor 40 oder 50 Jahren, sagt Meyer. Damals wurde als Grund für Schulden zum Beispiel Arbeitslosigkeit, Krankheit oder Trennung genannt. Inzwischen würden die Ursachen für die Überschuldung vor allem bei sich selbst gesucht – und eben nicht bei drastischen Preissteigerungen für Lebensmittel oder einer verfehlten Arbeitsmarktpolitik.

Kann man Staatsschulden wie private Schulden betrachten?

Schulden – ein weiter Begriff. Wer wem etwas schuldet oder auch nicht, ist Gegenstand vieler Diskussionen und längst nicht immer einfach zu klären. So ist zum Beispiel die Frage nach der Generationengerechtigkeit mit dem Schulden-Topos verknüpft: Was schulden wir unseren Kindern? Auch die Reparationen-Frage zwischen Staaten ist ein Beispiel für Schuld(en)-Debatten.

Die Staatsverschuldung lässt sich ganz konkret in Zahlen beschreiben – doch politisch und ökonomisch ist ein Instrument wie die deutsche Schuldenbremse umstritten. Dabei erscheint es aus unserer Lebenserfahrung heraus erst einmal einleuchtend, dass man nicht ständig mehr Geld ausgeben kann, als man hat – jede Privatperson ruiniert sich mit einem solchen Verhalten.

Doch bei Staaten, betonen viele Ökonomen, läuft die Sache anders – sonst würden Länder wie die USA und Japan mit ihren hohen Verschuldungsquoten längst keine Kredite mehr bekommen. Der Markt vertraut ihnen aber offenbar noch immer – was eine Bank bei einer Privatperson, die nach immer mehr Geld fragt, niemals tun würde. Der Wissenschaftliche Dienst des Bundestages betont, dass ein Staat „sowohl aus wirtschaftlicher, als auch aus juristischer Sicht nicht insolvent werden kann“, weil er das Besteuerungsrecht hat und nicht wie eine Firma liquidiert werden kann.

ahe