Der Zusammenbruch der US-amerikanischen Silicon Valley Bank (SVB) beunruhigt nicht nur in den Vereinigten Staaten Behörden und Anleger. Die Pleite ist der größte Kollaps einer Bank seit der Weltfinanzkrise von 2008. Weil das Institut spezialisiert war auf die Finanzierung von Technologieunternehmen, stehen nun unter anderem auch Start-up-Firmen unter Druck. Die wichtigsten Fragen und Antworten zum aktuellen Stand dieser Krise.

Was ist mit der Silicon Valley Bank passiert?

Bei der Silicon Valley Bank (SVB) hatten viele Start-up-Unternehmen ihr Geld angelegt. Nachdem zahlreiche Kunden der Bank in den vergangenen Wochen ihr Geld abgehoben hatten, wollte die SVB neues Geld von Investoren einsammeln, scheiterte jedoch dabei.

Am 10. März 2023 wurde die Bank geschlossen. Die amerikanische Einlagensicherungsbehörde FDIC (Federal Deposit Insurance Corporation) nahm die SVB unter ihre Verwaltung. Die FDIC ist eine unabhängige Regierungsbehörde, die Einlagen von Bankkunden versichert und Finanzinstitute beaufsichtigt. Am 13. März transferierte die FDIC alle Einlagen vorerst an eine sogenannte "bridge bank". Laut Medienberichten könnte die US-Regierung versuchen, die Bank zu verkaufen - samt einer Verlustübernahme durch den Staat.

Warum ist die Silicon Valley Bank pleite?

Die SVB war die 16.-größte Bank der USA, mit einem verwalteten Vermögen von mehr als 200 Milliarden US-Dollar. Die Einlagen von Kunden, vor allem von amerikanischen Tech-Start-ups, hatte die Bank zum Teil in langjährigen US-Staatsanleihen angelegt. Diese Anleihen galten gerade in der Niedrigzinsphase der vergangenen Jahre als sichere Möglichkeit, als Finanzinstitut sein Geld „zu parken“. Banken wie die SVB gingen davon aus, immer Käufer für diese Staatsanleihen zu finden.

In den vergangenen Monaten haben die Zentralbanken der USA und der Eurozone jedoch mehrmals die Leitzinsen erhöht – in der Hoffnung, hierdurch die starke Inflation in den Griff zu bekommen. Ein Nebeneffekt dieser Zinserhöhungen ist aber, dass neue Staatsanleihen deutlich besser verzinst sind. Und so verlieren die „alten“ Anleihen in den Bankbilanzen relativ an Wert. Für ein Finanzinstitut ist das ein Problem, denn sein Vermögen verliert an Wert und Investoren verlieren das Vertrauen in die Zahlungsfähigkeit der Bank.

Welche Banken sind noch betroffen?

Mehrere Banken in den USA haben aktuell das Problem, dass ihre langjährigen US-Staatsanleihen relativ gesehen an Wert verlieren. Manche haben sich gegen dieses Zinsrisiko abgesichert. Andere haben das nicht ausreichend getan. Eigentlich wurden für solche Fälle nach der letzten großen Finanzkrise im Jahr 2008 Bankenstresstests und Sicherheitspuffer für Finanzinstitute eingeführt. Wie die "Financial Times" berichtet, wurden Teile dieser Sicherheitsarchitektur aber 2018, in der Zeit der Präsidentschaft von Donald Trump, zurückgebaut.

Inzwischen ist nach der der Silicon Valley Bank auch die Signature Bank kollabiert. Mit der First Republic Bank steht laut Medienberichten offenbar ein weiteres US-Geldhaus vor großen Problemen. Einem Zeitungsbericht vom 14. März 2023 zufolge gibt es zudem einen Run auf große US-Banken wie JPMorgan und Citigroup. Eine Großzahl von Kunden wolle ihre Konten von kleineren Geldhäusern zu den großen US-Banken transferieren, berichtet die "Financial Times" unter Berufung auf mehrere mit der Angelegenheit vertraute Personen. Die Institute, darunter auch die Bank of America, unternähmen zusätzliche Schritte, um den normalen Anmeldeprozess zu beschleunigen.

Auch bei der New Yorker Signature Bank war es zum Kollaps gekommen, weil Kunden verstärkt Geld abgehoben hatten. Die Bank hatte vor allem Gelder von Kunden aus dem Kryptomarkt verwaltet. Etwa 25 Prozent ihrer Einlagen stammten aus diesem Sektor.

Wie reagieren die Behörden in den USA auf die Bankenkrise?

Die Regierung und die US-Notenbank Federal Reserve (Fed) nehmen die Lage sehr ernst. Die Angst ist groß, dass das was bei der Silicon Valley Bank geschehen ist, sich bei anderen Banken wiederholen könnte - wenn eben viele Kunden aus Angst ihre Einlagen abziehen. Deshalb will die Fed die Banken im Austausch gegen Vermögenswerte mit Geld flüssig halten, wenn es zu einem Ansturm von Kunden kommt. Die Fed kündigte auch eine Untersuchung zur Pleite der Silicon Valley Bank an.

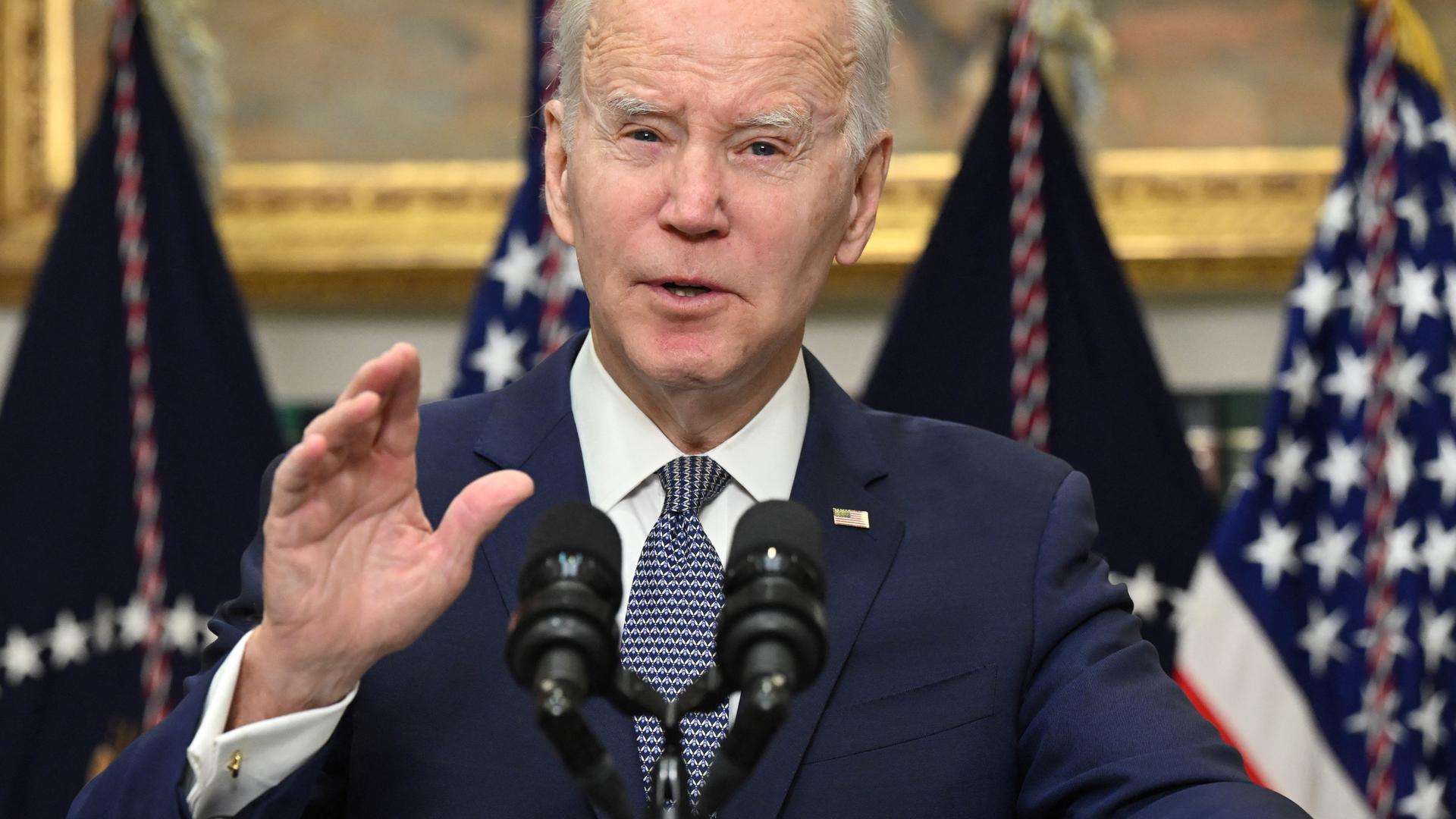

Zudem gibt es eine zweite Maßnahme: Eine Bundesgarantie für Einlagen in unbegrenzter Höhe - und nicht nur wie bisher für Einlagen bis zu 250.000 US-Dollar. Die Kunden sollen gerettet werden, betonte US-Präsident Joe Biden am 13. März 2023 in einer kurzen Rede. Die Investoren und Banken sollen nicht gerettet werden. Ein sogenanntes "bail-out" soll es nicht geben.

Kritik an einer zu aktiven Rolle des Staates kommt bereits aus den Reihen der Republikaner. Der Demokrat Biden will die unter seinem Vorgänger Trump gelockerten Vorschriften für Banken wieder verschärfen. Die Aussagen Bidens, dass das Bankensystem sicher sei, haben allerdings nicht zu einer wirklichen Beruhigung geführt.

Eine staatliche Rettung der Silicon Valley Bank hat US-Finanzministerin Janet Yellen ausgeschlossen. Betroffen davon wären letztlich die Aktionäre der Bank, die für eventuelle Verluste keine Entschädigung erhalten würden. Sowohl der norwegische Pensionsfonds als auch der größte schwedische Pensionsfonds Alecta hatten Anteile an der Silicon Valley Bank gehalten.

Was sind die Folgen der SVB-Pleite für Deutschland und weltweit?

In Deutschland hat die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) die deutsche Zweigstelle der Silicon Valley Bank geschlossen. Die Aufsichtsbehörde betont zugleich, dass sie aktuell keine Gefahr für die Finanzstabilität in Deutschland sieht.

Analysten kritisieren, dass die Zentralbanken etwas zögerlicher beim Erhöhen der Leitzinsen werden. Die Zinspolitik der Zentralbanken orientierte sich jedoch an weiteren Parametern – zum Beispiel die allgemeine Inflationsrate.

Außerdem ist das Problem in den Bankbilanzen nicht allein mit dem Leitzins der Zentralbanken lösbar. Wenn das Problem der SVB ihre Risikoabsicherung war, dann ist das vor allem eine Aufgabe für die Bankenaufsicht und die Stresstests von Aufsichtsbehörden.

Unruhige Zeiten sind es auch für die Sparkassen in Deutschland. Sie haben ebenfalls Wertpapierbestände mit niedrigen Zinsen in ihren Depots. Diese müssen dann oft abgeschrieben werden, da die Sparkassen darauf sitzen bleiben. So wurden allein beim Sparkassenverband Bayern Abschreibungen in Höhe von 1,6 Milliarden Euro fällig. Ähnlich ist es bei anderen Verbänden. Soweit derzeit erkennbar, stellt dies aber kein Risiko für die Bilanzen dar.

Marcus Wolf, Doris Simon, Günter Hetzke, dpa, Reuters, tei